FP教える

FP教える

FUKUちゃん

FUKUちゃん

FP教える

FP教える

FUKUちゃん

FUKUちゃん

FP教える

FP教える

はじめに

給与所得者(サラリーマン)が手取り額を上げる方法として考えられるのは、「昇給する」ことです。

ただし、昇給は基本的に年1回数千円程度が一般的で、中小零細企業では昇給がない(昇給できない)会社も多く見られます。

一所懸命働いて成果を上げることはできても、昇給は自分の意志でできるものではありません。

次に考えられる方法として「転職」が挙げられます。

私も年収を上げるために何回か転職しました。でも、転職は思った以上に労力がかかりますし、思うように給与が上がるか分かりません。また、一時的に上がっても翌年以降は不透明です。

転職は環境が大きく変わるためその分リスクもあります。

あなたが手取り額を増やしたい時に比較的簡単にできるのが、給与から天引きされる税金(所得税や住民税)を減らすこと・節税することです。

この節税で最もやりやすい方法は、「所得控除」や「税額控除」を上手に活用することです。

この方法ならあなたは比較的簡単に実行でき、昇給とは違ってあなたの意志でコントロールすることが可能です。

今回は主に会社員が支払う税金(所得税・住民税)の節税手法について解説します。

給与所得者の所得税の計算方法の流れ

サラリーマンが節税するためには、所得税の計算の流れや仕組みを知っておく必要があります。

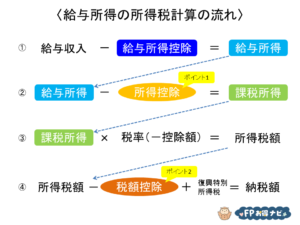

まずは、下記の画像〈給与所得の所得税計算の流れ〉をご覧下さい。

所得税計算の流れは①~④の4段階あります。それでは流れをご説明します。

まず最初の①で「給与所得(水色)」を計算します。

給与収入とは一言で簡単にいうと何も引かれる前の額面の金額のことです。その給与収入から「給与所得控除(青色)」を引くと「給与所得(水色)」が計算できます。

給与所得控除とは個人事業主の必要経費のようなイメージのものです。給与所得者(サラリーマン)が実際に支払っているものではありませんが、一定の額を差し引くことが認められています。給与所得控除額は自動的に決まっていて、全ての給与所得者に与えられた共通の「経費(のようなもの)」です。

給与所得控除額は給与所得者全員が共通して持っている控除(「経費」)のことです。

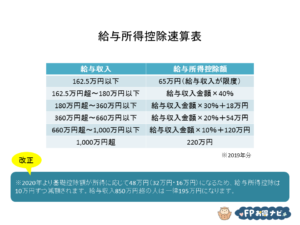

この後の説明で出てくる「所得控除(ポイント1)」とは全く別のものです。この給与所得控除額は次の「給与所得控除速算表」で算出します。

例えば、年収が400万円の会社員なら給与所得控除額は上から4段目の「給与収入金額×20%+54万円」に当てはめます。

計算結果は134万円です。したがって、給与所得は266万円になります。

次に所得税計算の流れの②をご覧下さい。

②の段階で「課税所得(黄緑色)」を計算します。課税所得とは給与所得から「所得控除(ポイント1)」を引いたもので所得税の税率をかける所得のことです。

表の中で所得控除にポイント1と記載しました。これは今回の節税のお話で中心となる大切な部分だからです。

所得控除とは個人の状況や事情などによって、税金を減らすためのいくつか用意されている控除のことをいいます。大きく分けて「人」に対する控除と「モノ」に対する控除があり、例えば配偶者控除や扶養控除、社会保険料控除、生命保険料控除等があります。所得控除はよく改正が行われ項目によってはやや複雑なものもあります。

「所得控除(ポイント1)」についてはこの後の項目で詳しくご案内します。

それでは、もう一度②をご覧下さい。

先ほどの例で、所得控除の合計額が150万円とすると給与所得266万円から150万円を引くと課税所得は116万円になります。

所得税計算の流れ③をご覧下さい。この段階では所得税額を計算します。所得税額は②で計算した課税所得に税率をかけます(課税所得195万円超から一定の金額を控除します)。

所得税は下記の所得税速算表から算出します。

課税所得116万円であれば、一番上の段の税率5%をかけます(差し引く控除はありません)。所得税額は58,000円です。

最後に所得税計算の流れ④をご覧下さい。③で計算した所得税額から「税額控除(ポイント2)」(もしあれば)を引き最後に復興特別所得税(所得税計算後の税額の2.1%)を足します。

この時、例えば税額控除が10万円あれば最終の納税額は0円となります。税額控除がなければ復興特別所得税を足して59,218円、納税額は百円未満切り捨てのため59,200となります。

税額控除とは所得税額から直接引くことができる控除制度です。直接控除できるため所得控除(ポイント1)よりも税額控除(ポイント2)の方が節税効果は高いといえます。ただし、所得控除とは違って人によっては税額控除がない場合もあります。一般的に最も身近な税額控除は住宅ローン控除(住宅借入金等特別控除)です。

所得控除の種類と所得控除を活用した節税方法について

FP教える

FP教える

先ほどご説明した「給与所得者の所得税計算の流れ」の中の②の段階で「所得控除(ポイント1)」が出てきます。

この所得控除の金額が増えれば増えるほど、課税所得を減らすことができるので税金の節税に繋がります。

ただし、無理に増やすのではなく家計と相談していただき必要なものを必要な分だけ増やすことが大切です(ライフプラン表等を作成すると家計の数字がより具体的になります)。

また、年末調整時に忘れずにもれなく申告書に記入して会社に提出することや該当する控除があって確定申告が必要な控除であれば必ず期限内に申告することが大切です。

所得控除は、勤務先の会社が年末調整でしてくれる控除とあなたが自分で確定申告しなければいけない控除があります。

どの所得控除がどちらの申告(年末調整か確定申告か)に該当するかしっかりと把握しておくことが必要ですね。

所得控除の一覧を以下の表にまとめました。まずは表をご覧下さい。

所得控除一覧表

| 区分 | 控除名称 | 年末調整可 | 確定申告が必要 | 内容 | 控除額 |

| モノに対する控除(特別な現金の支出を考慮した控除) | ①社会保険料控除 | 〇 | 社会保険料を支払った | 支払った額 | |

| ②小規模企業共済等控除 | 〇 | 小規模企業共済等を支払った | 支払った額 | ||

| ③生命保険料控除 | 〇 | 生命保険料等を支払った | 限度額12万円 | ||

| ④地震保険料控除 | 〇 | 地震保険料を支払った | 限度額5万円 | ||

| ⑤寄附金控除 | 〇 | 公共性の高い寄附をした | 限度額は寄附金-2,000円 | ||

| ⑥医療費控除 | 〇 | 医療費を支払った | 限度額200万円(※1) | ||

| ⑦雑損控除 | 〇 | 災害や盗難等で資産に損害を受けた | 損失のうち一定額 | ||

| 人に対する控除(生活面を考慮した控除) | ⑧配偶者控除 | 〇 | 配偶者がいる(条件あり) | 限度額48万円 | |

| ⑨配偶者特別控除 | 〇 | 配偶者の所得が一定未満(条件あり) | 限度額38万円 | ||

| ⑩扶養控除 | 〇 | 扶養親族がいる | 限度額63万円 | ||

| ⑪障害者控除 | 〇 | 本人が障害者、扶養親族が障害者等 | 27万円、40万円、75万円 | ||

| ⑫寡婦(寡夫)控除 | 〇 | 自身が寡婦(寡夫)である | 27万円、38万円 | ||

| ⑬勤労学生控除 | 〇 | 自身が勤労学生である | 27万円 | ||

| ⑭基礎控除 | 〇 | 誰もが受けられる | 38万円(※2) |

※1 セルフメディケーション税制の限度額は88,000円

※2 2020年以降は合計所得金額に応じて48万円、32万円、16万円、0円となる

①社会保険料控除

社会保険料控除は、控除額の合計が全ての所得控除の中で最も高くなりやすい所得控除です。

その年において支払った額が全額控除の対象になります。

- 健康保険

- 国民健康保険

- 介護保険

- 後期高齢者医療保険

- 雇用保険

- 国民年金

- 国民年金基金

- 厚生年金

- 厚生年金基金

- 国家公務員共済 等

生計同一の配偶者やその他の親族の社会保険料を支払った場合も社会保険料控除の対象になります。

例えば、大学生の子どもが支払った国民年金保険料をあなたが支払うことによって、あなたの社会保険料控除として認められます(学生については申請することにより国民年金保険料の支払いが猶予される「学生納付特例制度」があります。学生本人の所得が一定以下であることが要件です)。

参考 国民年金保険料の学生納付特例制度日本年金機構社会保険料を支払う必要があるなら、世帯内で最も所得の高い(税率の高い)人が社会保険料を支払うと節税効果が高くなります。

あなた自身の社会保険料をコントロールすることは難しいですが、同一世帯の配偶者や親族等の社会保険料は払い方次第で税額が変わってきます。

②小規模企業共済等掛金控除

小規模企業共済等掛金控除は、小規模企業共済や企業型・個人型確定拠出年金等の掛金を支払った場合に、その年に支払った全額が控除されます。

- 中小企業基盤整備機構の掛金

- 企業型確定拠出年金の掛金

- 個人型確定拠出年金の掛金

- 心身障害者扶養共済制度の掛金

1.中小企業基盤整備機構の掛金

独立行政法人中小企業基盤整備機構との共済契約掛金は一般的なサラリーマンが契約するものではなく、主に小規模企業の経営者(役員)や個人事業主が将来退職金をもらうための積立制度です。

また、事業のための貸付制度も利用できます。

したがって、一般的な会社員(役員以外)の方には関係しない控除です。

参考 小規模企業共済独立行政法人 中小企業基盤整備機構2.3.企業型・個人型確定拠出年金

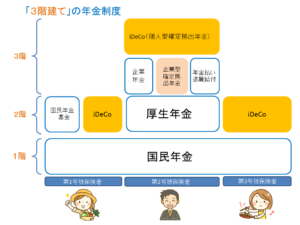

サラリーマンにとって小規模企業共済等掛金控除の項目で最も大切なのが企業型・個人型確定拠出年金制度です。

個人型はiDeCo(イデコ)とも呼ばれかなり有名な制度になっています。

確定拠出年金制度とは老後の生活資金を準備する年金制度で定期預金や投資信託等の金融商品を選択・運用して60歳以降に受け取ります。

下記の図は各種年金制度を表しています。会社員(第2号被保険者)の場合、確定拠出年金制度に加入することによって年金が3階建てになるイメージですね。

掛金が全額控除の対象になり、さらに運用収益に税金がかからない、受け取り方によって退職所得控除または公的年金等控除を利用できる等いくつもメリットがあります。

ただし、原則60歳までは中途解約ができなかったり、選択した商品によっては元本割れする可能性がある、掛金以外にいくつかの手数料がかかる等のデメリットもあります。

企業型確定拠出年金制度を導入している会社のサラリーマンは、企業型確定拠出年金に加入することになります。この場合、基本的に企業が掛金を負担しますがサラリーマン自身で上乗せして掛金を支払うこともできます。

現在マスコミ等で報道されている老後2,000万円(3,000万円?)不足問題を少しでも解消するための手段にもなります。

確定拠出年金は効果が高い節税方法の一つです。

個人型・企業型確定拠出年金制度についてこのサイト内で詳しくご案内しています。こちら👇をご覧下さい。

確定拠出年金制度とは?個人型iDeCo(イデコ)についてわかりやすく解説!税金面のメリット大きいですが、デメリット・注意点あります!

確定拠出年金制度とは?個人型iDeCo(イデコ)についてわかりやすく解説!税金面のメリット大きいですが、デメリット・注意点あります!

4.心身障害者扶養共済制度の掛金

心身障、害者扶養共済制度とは、障害をもった人を育てている方(保護者)が毎月掛金を支払うことによって、保護者に万が一のことがあった時に障害のある人が一定の年金を生涯受け取れる制度です。

加入者(保護者)が支払った掛金は全額所得控除の対象です。

参考 心身障害者扶養共済制度独立行政法人 福祉医療機構③生命保険料控除

生命保険料控除は社会保険料控除と同様に会社員の方にとっては馴染み深い控除だと思います。

生命保険料控除は契約日が平成24年より前か後かで旧契約と新契約の2パターンに分かれます。

旧契約か新契約かによって計算式も控除額も変わります。

旧契約の場合は保険料区分ごとに5万円が限度額で、合わせて10万円が旧契約の限度額です。また、新契約の場合は保険料区分ごとに4万円が限度額で、合わせて12万円が新契約の限度額です。

生命保険料の控除額は下記の表に当てはめて計算します。

例えば、新契約の生命保険の区分は3つあります。

一般生命保険料は主に終身保険や定期保険の保険料支払い、個人年金保険料は個人年金保険の保険料支払い、介護医療保険料は医療保険や介護保険の保険料支払いがあった場合に該当します。

ただし、生命保険はたくさん加入すれば良いわけではありません。

あなたが独身か配偶者がいるか、または扶養する子供が何名いるかによって必要な保障額が異なります。収入によって支払える保険料も変わりますのでライフプラン表等を作成すると必要な保障額等が把握できます。

また、新たに保険に加入する場合には必要な範囲で区分を意識すると節税効果が高くなります。

不要な保険に加入する必要はありませんが、同じ区分の保険にいくつも加入するなら異なる区分の保険に加入することを検討することも一つの方法です(もちろん「必要な保険に加入する」が前提です)。

FP教える

FP教える

④地震保険料控除

地震保険に加入した場合も控除の対象になります。

一般的に、サラリーマンが家を購入した場合などに地震保険を検討すると思います。地震保険は火災保険とセットで加入する必要があります。

地震保険についてこのサイト内で詳しく解説しています。こちら👇をご覧下さい。

地震保険の加入は必要?~地震保険のしくみやメリット・デメリットについて~保険料の割引制度等わかりやすく解説!

地震保険の加入は必要?~地震保険のしくみやメリット・デメリットについて~保険料の割引制度等わかりやすく解説!

👆この記事の中でも触れましたが、まだまだ地震保険に加入していない世帯は多いです。安心と同時に節税の観点から加入を検討することも一つです。

地震保険料の控除額は下記の表に当てはめて計算します。

この地震保険料控除が、平成18年以前からあった一部の損害保険料を引き継いでいます。そのため保険料の区分は、地震保険料と旧長期損害保険料、両方ある場合の3つあります。

地震保険の場合は支払った保険料の全額が控除の対象(限度額5万円)なので④の生命保険料控除よりも節税効果はやや高いといえます。

⑤寄附金控除(ふるさと納税はおすすめ!)

寄附金控除というと多くの方が「ふるさと納税」を思い浮かべると思います。

寄附金控除でふるさと納税を利用している人はかなりたくさんいます。ふるさと納税は良くも悪くもマスコミで取り上げられる機会が多かったので超有名になりました。

ふるさと納税は計画的に寄附することで節税だけでなくありがたい恩恵が受けられます。

あなたの世帯の上限金額まで寄附して好みの返礼品を受け取ることができればとても嬉しいことですね。ふるさと納税はサラリーマンにおすすめの節税方法の一つです。

ふるさと納税のイメージが強いこの寄附金控除ですが、具体的には公共性の高い寄附をした場合にその寄附は控除の対象になります。

- 国や地方公共団体への寄附

- 財務大臣が指定した公益社団法人や公益財団法人への寄附

- 特定公益増進法人への寄附(※)

- 一定の特定公益信託の信託財産とするための寄附

- 政治活動についての一定の政治献金

- 認定NPO法人への寄附 等

※日本赤十字社や社会福祉法人、自動車安全運転センター等を指します。

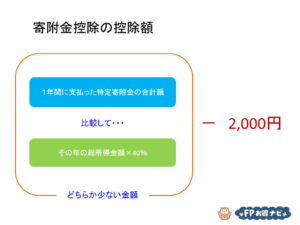

寄附金控除の控除額は、その年に支払った寄附金の合計額とその年の総所得金額の40%相当額を比較してどちらか低い金額から2,000円を差し引いた金額となります。

あと寄附金控除で一つ確認しなければいけないことがあります。

それは、寄附金控除は今ご説明した「所得控除(所得税計算の流れのポイント1)」としての寄附金控除と「税額控除(所得税計算の流れのポイント2)」としての寄附金特別控除があることです。

したがって、ケースによっては税額控除(所得税から直接控除できる)を選択できる場合があります。

特定の政治献金や認定NPO法人、公益社団法人等へ寄附した場合は所得控除に代えて税額控除を受けることも可能です。詳しくは税額控除の項目で再度ご説明します。

寄附金控除を受けるためには確定申告することが前提ですが、ふるさと納税について要件を満たしたサラリーマン等は確定申告せずに控除が受けられる制度(「ワンストップ特例制度」)を利用することができます。

ふるさと納税(寄附金控除)は、税金の還付を受けたければ確定申告する必要があります。この還付を受ける確定申告とは、住民税も関係しますが主に所得税(国税)を中心とした話です。

ところが、要件を満たした場合に所得税の還付は受けられませんが、住民税において簡単に控除を受けられる制度があります。それが「ワンストップ特例制度」です。

確定申告は申告書の作成に少し手間がかかりますが、このワンストップ特例制度なら確定申告と比べてかなり簡単に申請できます。控除対象は住民税のみですが、基本的に控除額に差はありません。

ワンストップ特例制度を利用するためには以下の要件を満たす必要があります。

- 寄附できる自治体数は5自治体以下であること。

- 確定申告の必要がない給与所得者等であること(ふるさと納税以外に確定申告の必要がないこと)。

- 申請期限は翌年1月上旬。

ワンストップ特例制度については、ふるさと納税を扱うほとんどのサイトで詳しく説明されていますので、ふるさと納税を行う際に必ずご確認下さい。

一般的なサラリーマンの場合、①の要件を満たせばほぼワンストップ特例制度を利用できると思います。

令和元年6月1日以降支出する寄附金から適用されます。

- 総務大臣の指定した自治体への寄附金のみ控除の対象となります(自治体はふるさと納税の募集を適正に実施しなければいけません)。

- 返礼品を送る場合には、返礼品の返礼割合は3割以下となります。

- 原則、返礼品は地場産品のみとなります(区域内で生産されたもの等)。

FP教える

FP教える

⑥医療費控除と医療費控除の特例(セルフメディケーション税制)

FP教える

FP教える

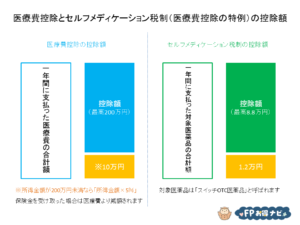

平成29年より医療費控除の特例として「セルフメディケーション税制」が開始されました。

従来の医療費控除とセルフメディケーション税制はどちらか一方しか選択できません。両方の適用は受けられませんのでご注意下さい。

セルフメディケーション税制によって、医療費控除を受けられる人の数がかなり増えたのではないかと思います。

でも、まだまだ浸透していなかったり、知っていても確定申告が面倒だからといった理由で医療費控除を受けていない人もいると思います。

ある一定金額を超える医療費(対象となる)やOTC医薬品の支払いがあって、領収書さえきちんと取っておけば還付を受けられます。医療費控除はとても大切な節税手段です。

医療費控除とセルフメディケーション税制の比較

まず最初に控除額についてご説明します。以下の画像をご覧下さい。

どちらもある一定の額を超える支払いが必要です。

医療費控除は10万円を超える支払い、セルフメディケーション税制は12,000円を超える支払いが必要です。

ただし、医療費控除の場合はその年の所得が200万円未満であれば「所得金額×5%」を超える金額の支払いがあれば控除が受けられます。

例えば、給与所得が200万円未満のサラリーマンの方であれば医療費の支払いば10万円以下であっても控除を受けられる可能性があります。

次に、控除額には限度額が定められています。医療費控除は200万円、セルフメディケーション税制は88,000円です。

その他の項目も含め比較しながらご案内します。

| 医療費控除 | セルフメディケーション税制 | |

| 控除対象金額 | 10万円を超える部分の金額(※1) | 12,000円を超える部分の金額 |

| 控除額上限 | 200万円 | 88,000円 |

| 控除対象となるもの | 1年間に支払った医療費(※2) | 1年間に支払ったスイッチOTC医薬品(※3) |

| 対象者 | 日本に住所がある人で、対象となる医療費を支払った人 | 日本に住所があって、スイッチOTC医薬品を購入し、以下の健康の維持・増進や疾病予防に取り組んでいる人

|

| 親族の支払分の合算 | できる(同居していなくても同一生計であれば良い) | できる(同居していなくても同一生計であれば良い) |

※1所得金額が200万円未満なら「所得金額×5%」を超える部分の金額。

※2医療費控除に該当しない医療費があります。例えば、自分が望んで個室を選んで入院した場合の「差額ベッド代」や美容整形、インフルエンザ等の予防接種、美容のための歯科矯正等は医療費控除の対象外です。

※3スイッチOTC医薬品は厚生労働省のサイト👇で確認できます。ただし、一覧表のためすぐに把握しにくいところがあります。購入時に薬局の薬剤師等にご確認下さい。

対象者について、セルフメディケーション税制を利用する場合は注意が必要です。

「健康の維持・増進及び疾病の予防への取り組みを行っている個人」という条件があり定期健康診断等を受けている必要があります。

健康の維持・増進や疾病の予防への取り組みを行ったことを証明するため、確定申告書に健康診断の結果の通知書や領収証等を添付して提出します。

医療費控除の良さは、自分の医療費だけでなく家族(同居していなくても同一生計であれば良い)の医療費も自分の医療費に合算して控除を受けられることです。

最も所得税の税率が高い人が全てまとめて申告するとお得です。

あなたの税率が最も高いなら、もし配偶者や1人暮らしの大学生の子どもの医療費の支払いがあれば、あなたがまとめて控除を受けると有利です。

それでは、実際に医療費控除とセルフメディケーション税制のどちらを選択したら良いか迷った場合の判断基準(参考)をお伝えします。

| 年間の医療費等の合計額 | 判定(どちらを選択すべきか) |

| 100,000円以下 | セルフメディケーション税制 |

| 100,000円超188,000円以下 | ※ |

| 188,000円超 | 医療費控除 |

※A.「年間の医療費支払額の合計額から10万円を控除した金額」とB.「年間のスイッチOTC医薬品購入額の合計額から12,000を控除した金額(上限は88,000円)」を比較して、Aが多ければ医療費控除、Bが多ければセルフメディケーション税制を選択するというのが一つの目安です。

Aの計算過程で所得が200万円未満の方は10万円が「所得金額×5%」として計算します。また、保険金の受け取りがある場合は医療費の合計から差し引きます。

⑦雑損控除

FP教える

FP教える

本来、災害や盗難等起こってほしくない、起こってはならないことですが、もし発生してしまった時に条件に該当する場合は控除が受けられるので確定申告すべきです。

雑損控除はこれまでみてきた節税方法とは意味は異なりますが、生活の助けになると思いますので覚えておいた方が良い控除です(結果的に節税には繋がります)。

例えば、住宅や家財に損害を受けたら生活するために(回復するために)修理する、買い直す等現金が支出されることが想定されます。

そのため、雑損控除の特徴として災害が発生した時の時価で計算する方法をとります。

- 損失額(※1損害金額+※2災害関連支出)ー受取保険金等の金額ーその年の所得の10%

- 災害関連支出額ー5万円

※1損害金額は、原則災害時の時価で計算します。

※2災害関連支出とは、住宅や家財等の原状回復費用や取り壊し費用、除去費用等のことをいいます。

①と②を比較して、どちらか多い方の金額が雑損控除の控除額となります。

雑損控除は全ての資産が対象になるわけではありません。基本的に生活に必要な資産になりますので、ぜいたく品等対象にならない資産もあります。

| 対象になる資産 | 対象にならない資産 |

| 住宅や家財等の生活に必要な資産 ※本人(あなた)と生計同一の配偶者や親族でその年の所得が38万円以下(令和2年以降より48万円以下)の人の資産も含む |

・別荘 ・30万円を超える貴金属等生活に必要ではない動産 ・商売で使う資産(店舗、什器等) 等 |

もう一つ雑損控除について知っておくと良い知識があります。

雑損控除には「繰越控除」が認められているということです。損失額が大きすぎたためその年の所得から控除しきれない時には、翌年以降3年間の繰越控除が受けられます。

ただし、繰越控除を受けるためには確定申告が必要です。ご注意下さい。

「モノ」に対する所得控除まとめ

ここまで前半のモノに対する所得控除をみてきました。

サラリーマンが積極的に取り入れて節税できる控除と状況によっては取り入れると良い控除、自ら取り入れるものではない控除に分かれます。

| 所得控除 | 積極的に取り入れたい節税方法 | 人によっては取り入れたい節税方法 | 状況に応じて忘れずに確定申告したい |

| 個人型確定拠出年金(iDeCo)(②) | 〇 | ||

| 生命保険料控除(③) | 〇 | ||

| 地震保険料控除(④) | 〇 | ||

| ふるさと納税(⑤) | ◎ | ||

| 医療費控除(⑥) | 〇 | ||

| セルフメディケーション税制(⑥) | 〇 | ||

| 雑損控除(⑦) | 〇 |

FP教える

FP教える

⑧配偶者控除、⑨配偶者特別控除

「配偶者控除」や「配偶者特別控除」は「人」に対する控除の中でも最もメジャーな控除ではないでしょうか。

多くの方たちが「103万円の壁」という言葉や数字を聞いたことがあると思います。

それでは、まずは配偶者控除からご説明します。

「配偶者控除」は、その年の配偶者の所得が38万円以下であれば控除を受けられます。言い換えると、配偶者のその年の年収が103万円以下であれば配偶者控除が受けられるということです。

- 内縁関係は該当せず「民法の規定による配偶者」のことをいいます。

- 納税者(あなた)と生計が同一。

- その年の所得の合計が38万円以下。

次に「配偶者特別控除」についてご説明します。配偶者控除と名称がそっくりなので間違いやすいのですが、しっかりと区別して覚えておくと良い控除です。

配偶者特別控除の場合、その年の配偶者の所得が38万円を超える場合であっても所得が123万円を超えるまでは段階的に控除が受けられる制度です。

平成30年より控除を受けられる範囲(配偶者の年収条件)が広がりました。

先ほど「103万円の壁」の話を出しましたが、現在ではこの103万円の壁が「150万円の壁」になりました。

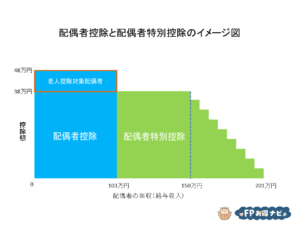

文章では少し分かりにくいので、ここで下記の「配偶者控除と配偶者特別控除のイメージ図」をご覧下さい。

この図は、縦軸が控除額で横軸があなたの配偶者の年収(給与収入)を表しています。

例えば、あなたの配偶者のパート収入が年間150万円以下であれば、満額の配偶者特別控除を受けられます(103万円以下であれば配偶者控除)。

また、配偶者の年収が201万円超えるまで段階的に控除額が減りますが、配偶者特別控除を受けることができます。

103万円の壁が150万円の壁になったことで、年間で47万円パート収入を増やしても満額の控除を受けられるようになりました。とても大きなことですよね。

控除額については次の表をご覧下さい。

この表は、配偶者控除と配偶者特別控除の控除額の早見表です。

枠内の表が配偶者控除(水色)です。あなたの合計所得により、また配偶者の年齢によって控除額は変わります。

老人控除対象配偶者とはその年の12月31日時点で年齢が70歳以上の配偶者のことをいいます。

あなたの合計所得金額が900万円以下であれば満額の控除38万円(老人控除対象配偶者は48万円)が受けられます。あなたの合計所得金額によって表のそれぞれの控除額となります。

あなたの合計所得金額が1,000万円超の場合には配偶者控除は受けられません。

次に、配偶者特別控除の控除額を確認します。次の枠内の表をご覧下さい。

配偶者特別控除の控除額もあなたの合計所得金額によって変わります。また先ほどご説明しましたが、配偶者の合計所得金額によって控除額は変わります。

あなたの合計所得にもよりますが、一般的なサラリーマンのほとんどは合計所得が900万円以下です。その場合、配偶者特別控除の範囲(配偶者の年収条件)は広がったので控除が受けやすくなりました。

もし結婚・入籍を控えていて、入籍日を年末年始頃に考えている場合、あなたの配偶者が控除対象見込みなら税金を考慮して年内に入籍することも一つの方法ですね。

⑩扶養控除

あなたに配偶者以外の扶養親族がいる場合は、要件に該当すれば扶養控除が受けられます。

控除額は扶養する親族の年齢によって変わります。16歳未満の親族ついては残念ながら控除は受けられません。

| 扶養親族 | 扶養親族の年齢 | 控除額 |

| 年少扶養親族 | 16歳未満 | 0円 |

| 一般扶養親族 | 16歳以上18歳以下 | 38万円 |

| 特定扶養親族 | 19歳以上22歳以下 | 63万円 |

| 成年扶養親族 | 23歳以上69歳以下 | 38万円 |

| 老人扶養親族 | 70歳以上 | 58万円(同居) 48万円(別居) |

年齢は、その年の12月31日時点で判定します。

例えば、子どもが大学生で子供のアルバイト等の収入が年間103万円以下(合計所得38万円以下)の場合は63万円の控除が受けられます。

ここで扶養親族について再度確認したいと思います。

所得税法上の扶養親族とは、6親等以内の血族および3親等以内の姻族のことをいいます(対象扶養親族の合計所得金額は38万円以下、令和2年分以降は48万円以下です)。

さらに、別居していても扶養親族として認めらえるケースもあります。

例えば、あなたが別居または老人ホーム等に入居している70歳以上の老親に毎月仕送りしているケースです。

このケースは老人扶養親族と認められ、1人につき48万円の扶養控除が認められる場合があります(もちろん対象扶養親族の合計所得金額の確認は必要です)。

⑪障害者控除

障害者控除は本人(あなた)や配偶者控除の対象となる配偶者、扶養控除の対象となる親族が障害者の場合には障害者控除を適用を受けることができます。

障害者控除には全部で3種類の控除があります。障害の程度や同居の有無によって控除額は変わります。

| 障害者控除の種類 | 控除額 |

| 障害者(※1) | 27万円 |

| 特別障害者(※2) | 40万円 |

| 同居特別障害者(※3) | 75万円 |

※1例えば、身体障害者手帳3級~6級に該当する方等です。

※2例えば、特別障害者の範囲は身体障害者手帳1、2級や精神障害者保健福祉手帳1級に該当する方、重度の知的障害者と判定された方等です。

※3同居特別障害者控除は特別障害者である生計同一の親族と常に同居している場合に受けられます。

対象範囲について詳しくは国税庁のホームページに掲載されています。

参考 No.1160 障害者控除国税庁年末調整で扶養控除等申告書を記入する際に該当欄に忘れずに記入しましょう。

知っておくと良い知識があります。例えば、要介護認定を受けている両親の介護をされている場合です。

要介護1~5に該当する場合に、お住まいの自治体に障害者控除対象者の認定申請を行うことによって障害者控除が認められるケースがあります。

あなたが介護をされている場合は、必ずお住まいの自治体に確認してみて下さい。

⑫寡婦(寡夫)控除(かふこうじょ)

寡婦(寡夫)控除とは、配偶者が亡くなった場合や離婚した場合等に要件を満たせば控除が受けられます。

ただし、寡婦(寡夫)控除の要件はやや複雑で厳しいため事前にしっかりと確認する必要があります。

控除額は女性の場合は27万円と35万円の2種類、男性は27万円です。男性の要件は女性よりもさらに厳しめです。

| 種類 | 原因 | 要件等 | 控除額 |

| 寡婦控除 | 死別・離婚 | 扶養親族や生計同一の子(※)がいる | 27万円 |

| 死別 | あなたの合計所得金額が500万円以下 | ||

| 死別・離婚 | 扶養親族や生計同一の子(※)がいてあなたの合計所得金額が500万円以下 | 35万円 | |

| 寡夫控除 | 死別・離婚 | 扶養親族や生計同一の子(※)がいてあなたの合計所得金額が500万円以下 | 27万円 |

※総所得金額38万円以下の要件があります(令和2年分以降は総所得金額48万円以下となります)。

参考 No.1170 寡婦控除国税庁 参考 No.1172 寡夫控除国税庁要件に該当していたら、寡婦(寡夫)控除も年末調整時に忘れずにチェックしましょう。

⑬勤労学生控除

勤労学生控除は、今回のテーマであるサラリーマンの節税対策とは趣旨が少し異なり一般的な会社員にはほぼ該当しない控除です。

勤労学生控除は納税者本人が勤労学生であり、さらに以下の要件に該当する場合に27万円の控除を受けることができます。

- 給与所得等の勤労による所得がある。

- 合計所得金額が65万円以下で、かつ、①以外の所得が10万円以下である。

- 例えば、学校教育法に規定する高等学校、大学、高等専門学校等の学生や生徒である。

⑭基礎控除

FP教える

FP教える

基礎控除とは、全ての納税者の誰にも共通に認められた控除で控除額は一律38万円です。

この基礎控除は、2020年からほとんどの方が10万円プラスされ48万円になります。合計所得金額が一定額を超える場合は減額されます。

| あなたの合計所得金額 | 基礎控除額(2020年より) |

| 2,400万円以下 | 48万円 |

| 2,400万円超 | 32万円 |

| 2,450万円超 | 16万円 |

| 2,500万円超 | 0円 |

給与所得控除の項目でご案内した「給与所得控除速算表」の画像に記載しましたが、この改正によって給与所得控除は基本的に10万円ずつ減額されます。

サラリーマン向けの税額控除と節税対策

FP教える

FP教える

税額控除については、先ほど「所得税計算の流れ」の項目でご説明しました。再度確認すると、所得税計算の流れの④の段階で出てきます。

所得税額を求めた後に「税額控除(ポイント2)」がある場合は、所得税額から直接一定の金額を控除できます。

直接所得税から控除できるため、所得控除(ポイント1)よりも節税効果は高いです。ただし、税額控除はもともと該当しないサラリーマンもたくさんいます(税額控除は所得控除よりもややハードルは高くなります)。

- 政党等寄附金特別控除

- 認定NPO法人等寄附金特別控除

- 公益社団法人等寄附金特別控除

- 配当控除

- (特定増改築等)住宅借入金等特別控除(住宅ローン控除)

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 認定住宅新築等特別税額控除

- 外国税額控除

税額控除については、「サラリーマンに関係する主な税額控除」の中から会社員に関係が深い控除をピックアップしてご説明します。

(特定増改築等)住宅借入金等特別控除(住宅ローン控除)

サラリーマンに最も馴染み深い税額控除は住宅ローン控除(「(特定増改築等)住宅借入金等特別控除」)だと思います。

超メジャーな控除ですが改正も多いため、やや分かりにくいところがあります。

住宅ローン控除とは、ローンを組んで自宅を購入したり増改築等した場合に、年末の住宅ローン等の残高に一定割合をかけた額を所得税額から直接控除する制度です。

現時点では、年末の住宅ローン等の残高の1%が10年間にわたって減税されます。

さらに消費税10%増税対策の一つとして、令和元年10月以降居住の場合は13年間にわたって控除が受けられます(10年間から13年間に延長されます)。

もし所得税額よりも住宅ローンの控除額の方が大きい場合(控除しきれない分が残る場合)は住民税から控除されます。

初年度は必ず確定申告が必要です。確定申告は国税庁のホームページ(確定申告書作成コーナー)や確定申告ソフトfreeeを使えば比較的簡単に作成できます。

FP教える

FP教える

全て自動で計算してくれるので手書きで申告するよりもおすすめです。

2年目以降は年末調整で控除できますので、勤務先の会社に税務署から送られた「給与所得者の住宅借入金等特別控除申告書」と住宅ローン等の年末残高証明書を提出するだけで控除を受けられます。

これは住宅ローン控除の良さですね。税務署からはまとめて残り期間の年分全ての申告書が送られてきますのでなくさないように保管しておきましょう。

住宅ローン控除を受けるためにはいくつかの要件を満たさなければいけません。次に要件をみていきます。

- 借入金の返済期間は10年以上ある。

- あなたが住む住宅の購入や新築、増改築等。

- 住宅の床面積(登記簿に表示された床面積)は50㎡以上で1/2以上が居住用。

- 住宅を取得後6ヶ月以内に住み、控除を受ける年の年末がで住み続けていること。

- その年のあなたの合計所得金額は3,000万円以下であること。

- 住み始めた年とその前後2年間(合計5年間)に3,000万円特別控除や買い換え特例の制度を受けていないこと。

一般的な住宅であればどの条件も満たすと思いますが、心配な方は事前に借り入れる金融機関やハウスメーカー等に確認しておくと良いですね。

| 一般の住宅 | 認定長期優良住宅・認定低炭素住宅(新築) | 省エネ・バリアフリー・三世代同居等改修工事(増改築) | |

| 借入限度額 | 4,000万円 | 5,000万円 | 1,000万円 |

| 控除率 | 1% | 1% | 1~2% |

| 最大控除額 | 400万円(10年間合計) | 500万円(10年間合計) | 62.5万円(5年間合計) |

例えば一般住宅の場合のその年の控除額は、「その年の年末のローン残高(借入限度額あり)×1%」と「その年の所得税額」を比較して少ない方の金額となります。

その他住宅関連の税額控除

FP教える

FP教える

| 要件 | 控除額 | |

| 住宅耐震改修特別控除 | 昭和56年5月31日以前に建築された居住用家屋を耐震改修した場合 | 住宅耐震改修にかかる標準的な費用の10%を税額控除(限度額250万円) |

| 住宅特定改修特別税額控除 | 居住用家屋を耐久性を向上させるために改修した場合 | 住宅耐震改修にかかる標準的な費用の10%を税額控除(限度額500万円) |

| 認定住宅新築等特別税額控除 | 認定長期優良住宅等の新築等をした場合 | 標準的なかかり増し費用の10%を税額控除(限度額650万円) |

政党、認定NPO法人、公益社団法人等寄附金特別控除(税額控除)

所得控除の寄附金控除の項目でご説明しましたが、政党や認定NPO法人、公益社団法人等に寄附した場合は、所得控除に代えて税額控除を選択し有利な方を受けることができます。

それぞれの寄附金特別控除の控除額は以下のとおりです。

| 寄附金特別控除の種類 | 控除額 |

| 1.政党等寄附金特別控除 | (その年に政党等に寄附した寄附金の合計額ー2,000円)×30% |

| 2.認定NPO法人等寄附金特別控除 | (その年に認定NPO法人等に寄附した寄附金の合計額ー2,000円)×40% |

| 3.公益社団法人等寄附金特別控除 | (その年に公益社団法人等に寄附した寄附金(一定の要件を満たすもの)の合計額ー2,000円)×40% |

1、2、3の寄附金の合計額は、合計所得金額の40%が限度です。また、1の特別控除額はその年の合計所得金額の25%が限度です。2及び3の特別控除額はその年の合計所得金額の25%が限度となります。

特定の政治献金や認定NPO法人、公益社団法人等への寄附金は、要件に該当すれば所得控除か税額控除のどちらかを選択できます。

目安として、一般的なサラリーマンの場合は税額控除が有利になる可能性が高いですが、それぞれ方の所得等に違いがありますのでどちらが有利かこの場ではっきりと判断はできません。

例えば、国税庁の確定申告書作成コーナー等を使ってそれぞれのパターンを入力してみると良いと思います。納付税額(還付税額)を確認してみて下さい。

配当控除

国内の株式等の配当金をもらった場合の所得は配当所得に該当しますが、この配当所得にも税額控除が認められています。

外国の法人から受け取る配当金は配当控除の対象外です。

参考 No.1250 配当所得があるとき(配当控除)国税庁配当控除は要件を満たした場合に確定申告すると控除を受けられます(総合課税を選択)。

配当所得の申告方法は、申告不要、総合課税、申告分離課税を選ぶことができますが、配当控除の適用を受けるためには総合課税で申告する必要があります。

総合課税とは所得税額の計算において各種の所得金額を総合(合計)して算出する方式のことをいいます。総合課税は原則的な所得税の計算方法です。

配当控除の控除額の計算方法は、例えばあなたの合計所得金額が1,000万円以下の場合は「配当所得の金額×10%」が控除額となります。

FP教える

FP教える

副業によって手取りを増やす(節税する)方法

最近では働き方改革によって、国が副業を推奨する動きをとっています。

でも、実際に就業規則等で副業を認めている企業はまだまだ少ないため、あなたが副業を行う場合は必ず勤務先の就業規則等で副業が可能か確認していただきたいです。

副業禁止の会社で副業がばれてしまい、あなたが働きにくくなってしまってはいけません。

調べた結果、あなたの会社が副業可能であれば副業も検討してみてはいかがでしょうか。

副業を行った場合に確定申告しなければいけない基本的な判断基準として、「勤務先からもらう給与以外で所得が20万円を超えた場合」は確定申告が必要です。

サラリーマンが確定申告が必要なケース、還付を受けられるケース、副業が会社にばれない方法等についてこのサイト内で詳しくご説明しています。こちら👇をご覧下さい。

サラリーマンの確定申告。申告が必要な場合、税金が戻る場合(還付)、副業収入の申告は所得20万円超がポイント!

サラリーマンの確定申告。申告が必要な場合、税金が戻る場合(還付)、副業収入の申告は所得20万円超がポイント!

サラリーマンの副業で得られる所得としては、主に給与所得(アルバイトによる)か雑所得、不動産所得等が考えられます。

例えば、あなたが片手間にインターネットを利用して副業した場合(アフィリエイト等)は雑所得に該当します。

でも、あなたの行った副業の収入が順調に伸びて雑所得が「事業所得」として認められた場合には青色申告することによって税制上の様々な特典が受けられます。

代表的な特典として挙げられるのは「65万円控除」ですね。

また、もしも事業が赤字になってしまった場合に、青色申告なら損益通算によって給与所得の税金の還付を受けることができます。雑所得ではこのような損益通算はありません。

ただし、このように還付を受けるためには注意点があります。それは、税務署に「事業」と判断してもらえるかどうかです。

「事業」としての判断についてですが、片手間に少額の売上を上げているなら雑所得、相当期間継続して日々時間や労力をかけて取り組み一定の収入を得ているなら事業所得として認められます(税務署の判断によります)。

さらに、税務署に青色申告承認申請書を提出して認めてもらった場合です。

青色申告は白色申告に比べて手間がかかりますが、会計ソフトfreee(フリー)を利用すると簿記を知らない帳簿初心者の方でも簡単に申告できます。

freeeは無料で使うことが可能ですし、有料版でも料金は低価格で様々な機能がありサポートも受けられるのでおすすめです。

青色申告(事業所得)のルールや簡単にできる申告方法等についてこのサイト内で詳しくご案内しています。こちら👇をご覧下さい。

確定申告で後悔しないために今すぐ帳簿の準備を!会計ソフトfreee(フリー)なら初心者でも青色事業65万円控除が簡単!

確定申告で後悔しないために今すぐ帳簿の準備を!会計ソフトfreee(フリー)なら初心者でも青色事業65万円控除が簡単!

まとめ

FP教える

FP教える

節税イコール経営者(個人事業主や会社)が考えることと思われがちですが、実は会社員の方たちもいくつもの節税方法があり対策できます。

今回のテーマは、サラリーマンの節税対策として主に所得控除や税額控除を活用した方法についてご紹介しました。

節税は意識して積極的に取り組まなければできません。また、1年間だけでは効果は薄くなります。何年もコツコツと継続することでトータルの節税金額も大きくなります。

以上、最後までお読みいただきありがとうございました。

FUKUちゃん

FUKUちゃん

コメントを残す